Parte III – A dívida pública brasileira

De acordo com o Tesouro Nacional, a dívida pública é o conjunto de compromissos assumidos por entidade pública, gerando a obrigação de pagamento do principal (o valor efetivamente usado) e acessórios (por exemplo, os juros).

A dívida pública classifica-se em consolidada ou fundada (interna ou externa) e flutuante ou não consolidada.

Porém, quando se fala do pagamento dos “juros da dívida”, discute-se a dívida pública consolidada/fundada. Essa modalidade se subdivide em dívida interna (assumida por uma entidade pública dentro do país e em moeda nacional) e externa (assumida por uma entidade pública fora do país).

Assim, o Governo Federal contrai uma dívida, em razão de um desequilíbrio orçamentário ou para financiar obras e serviços públicos. O pagamento da dívida só poderá ser exigido pelos credores em período superior a 12 meses.

“A falta de recursos públicos foi provocada pelo pagamento dos juros da dívida pública, que consome 50% das receitas do Governo Federal”. Isso é verdade?

Hoje, o Governo Federal gasta mais do que recebe. Como uma pessoa endividada, o governo recorre a empréstimos ou financiamentos para conseguir cumprir com seus compromissos, ou seja, com suas despesas primárias.

Se uma pessoa deseja comprar um imóvel, ela poderá economizar seu dinheiro durante vários anos ou – através de um financiamento imobiliário – poderá antecipar a compra da casa própria, pagando prestações compatíveis com sua renda (evitando, por exemplo, o pagamento aluguel).

Diferentemente do indivíduo, que pode eleger em quais áreas irá aplicar seus recursos, o Governo Federal tem o dever legal de gastar para fornecer os serviços ou bens elencados como direitos sociais.

Independentemente da nomenclatura utilizada (direitos sociais, necessidades públicas etc.), o Governo Federal depende – principalmente – do recolhimento de tributos para cumprir com tais funções.

No entanto, as receitas do Governo Federal são menores do que as despesas. Assim, ele precisa adotar algumas medidas orçamentárias para reduzir seu déficit. Dentre elas, estão o bloqueio temporário de recursos (contingenciamento); a limitação de despesas (corte de gastos); e a revisão das despesas obrigatórias

O valor total estimado da despesa com a Dívida Pública Federal (DPF), no Orçamento Fiscal (PLOA 2019), é de R$ 1.424,8 bilhões. Porém, a maior parte desse montante corresponde ao refinanciamento (R$ 758,7 bilhões), também chamado de “rolagem da dívida”.

Em 2019, a DPF deverá ficar entre R$ 4,1 trilhões e R$ 4,3 trilhões, segundo o Plano Anual de Financiamento (PAF) de 2019. Em agosto, o estoque da Dívida Pública Mobiliária Federal interna (DPMFi) ficou em R$ 3,913 trilhões. A Dívida Pública Federal externa (DPFe) fechou em R$ 160,9 bilhões. No total, a DPF fechou em R$ 4,074 trilhões.

A “rolagem da dívida” é o processo de substituição de títulos anteriormente emitidos por títulos novos. Isso é, em resumo, o pagamento de uma dívida (antiga) gerando outra dívida (nova).

Por isso, o valor de refinanciamento da Dívida Pública Federal (no Orçamento) aparece com valores idênticos – tanto na receita como na despesa.

Excluindo-se o valor da “rolagem da dívida”, restam R$ 666,2 bilhões, dos quais são destinados: R$ 378,9 bilhões ao pagamento de juros e R$ 287,3 bilhões à amortização da dívida. A amortização da dívida é o mecanismo de redução do principal da dívida (a dívida é composta pelo principal e pelos juros etc.).

Logo, o refinanciamento da dívida não é o pagamento efetivo de juros (ou serviços) e amortização.

A tese de que 50% dos tributos arrecadados pelo Governo Federal são destinados ao pagamento dos juros é uma distorção da realidade.

Apesar de integrar a LOA, o refinanciamento não é considerado como parte integrante do Orçamento, de acordo com o Tesouro Nacional. Por quê?

Trata-se de uma questão matemática básica, podendo ser demonstrada pela seguinte operação: o resultado do Orçamento Fiscal é calculado pela diferença entre receitas financeiras e despesas financeiras (RF – DF = ROF). Tendo em vista que o refinanciamento da dívida está presente tanto nas receitas como nas despesas, seu impacto no resultado final é necessariamente nulo.

Ao misturar rolagem com juros e amortização, erroneamente se considera o dinheiro que o Governo Federal tomou emprestado para pagar as dívidas como parte das suas receitas, denotando a renovação da dívida como um gasto enorme, ou seja, como se fosse uma nova dívida. No entanto, esta operação não consome recursos públicos.

Para ver quanto dos tributos arrecadados pelo Governo Federal vão para o pagamento de juros da dívida, basta ver quanto o governo economizou para pagar os juros – após realizar todas as suas despesas. Trata-se do “superávit primário”.

Durante os anos 2000, a política de economia de gastos públicos provocou a redução da dívida pública. Porém, essa política foi revertida e todos os juros da dívida passaram a ser financiados com emissão de nova dívida. Isso garante que a dívida pública vai aumentar nos próximos anos.

Em 2013, último ano em que o Governo Federal alcançou um superávit primário, os dados demonstram que o governo gastou cerca de 6% do orçamento dos recursos arrecadados com os juros da dívida. Porém, o valor está bem longe de ser 50%. O próprio ex-presidente da Associação Keynesiana Brasileira, José Oreiro, declarou que tal estimativa é falso.

O Estado brasileiro arrecada anualmente entre 35% e 40% da renda nacional. A dívida pública representa cerca de 80% do PIB do país. Se metade das receitas do Estado brasileiro fossem utilizadas para pagamento da dívida, em poucos anos ela estaria paga, inclusive na hipótese dos juros serem altíssimos.

Desde o final de 2014, o Brasil está em déficit primário. Isso significa que a arrecadação do governo não é suficiente para pagar as despesas que não tem relação com dívida pública. Em 2018, somando todas as despesas realizadas pelo Governo Federal, verifica-se que ele gastou R$ 120,3 bilhões a mais do que arrecadou (e as despesas obrigatórias comprometeram 99% da receita líquida).

Assim, para manter suas atividades e sustentar as despesas com previdência, pessoal, educação, saúde etc., o Governo Federal obtém recursos através de empréstimos/financiamentos, endividando a população.

Resumidamente, caso o Governo Federal deixasse de “rolar” a dívida pública, não haveria recursos adicionais à disposição do governo. Por quê?

Se o Governo Federal deixasse de refinanciar a dívida, na atual crise fiscal, ele praticaria o chamado “calote”. Quem emprestaria recursos para um governo que suspendeu o pagamento de suas dívidas? Quem assumiria esse risco? Qual o custo disso?

Quando um indivíduo deixa de pagar algo que deve ao banco, prontamente ele ficará com o nome “sujo”. Isso impede que ele tome novos empréstimos em outros bancos, por exemplo. Caso o indivíduo, além de estar devendo ao banco, não tenha salário suficiente para pagar suas despesas do dia a dia, que nada tem a ver com os juros que precisam ser pagos ao banco. Nessa situação, a pessoa terá de se comprometer a pagar juros muito mais altos do que o normal. Essa é a situação do Governo Federal.

As consequências disso seriam o agravamento da crise, exigindo um ajuste fiscal mais agressivo, além da possível paralisação das atividades essenciais.

Além disso, a rolagem não envolve o pagamento de “juros para bancos”. A rolagem envolve o pagamento do principal da dívida.

“Eles que paguem pela crise!”

Em inúmeras ocasiões o “calote” é defendido tomando-se por base a premissa de que “os banqueiros são os grandes detentores da dívida pública”. Eles supostamente seriam “os responsáveis por acabar com o Estado brasileiro”. A conclusão não poderia ser mais óbvia: “eles que paguem pela crise”.

Esse discurso, reproduzido por políticos como Ciro Gomes (PDT), está baseado nas ideias de economistas como Maria Lúcia Fattorelli, coordenadora nacional da “Auditoria Cidadã da Dívida”.

De início já podemos declarar que esse raciocínio é falacioso. Os banqueiros não são os maiores titulares da dívida pública brasileira.

Em 2002, o ex-presidente Lula se afastou dessas ideias na Carta ao Povo Brasileiro. Em 2016, Dilma Rousseff vetou uma proposta de auditoria cidadã feita pelo deputado Edmilson Rodrigues (PSOL/PA). O calote é parte do programa do PSOL, único partido que defende a medida.

Na ocasião, o veto foi objeto de críticas de setores da esquerda, os quais defendem que se forem identificadas as origens da dívida desde o período da ditadura militar (1964-1985), o Brasil poderia anular parte significativa de sua dívida, nos moldes do que foi feito no Equador.

Em particular, os defensores da auditoria argumentam que boa parte da dívida pública foi contraída como fruto de práticas ilegais dos diversos entes da Federação dé- cadas atrás e que estaríamos pagando juros sobre juros nesses papéis. Isso justificaria que grande parte da dívida atual fosse cancelada, o que supostamente abriria espaço para mais gastos com educação, saúde e outros serviços públicos fundamentais.

Economistas ligados aos movimentos de esquerda, como Laura Barbosa de Carvalho, reconhecem que as informações divulgadas pela Auditoria Cidadã são uma nova roupagem para calote. Em artigo publicado na Folha de São Paulo, a economista explicou o funcionamento da dívida pública brasileira.

Quanto aos “juros sobre juros”, Laura explica que “a dívida pública evolui com dois componentes: o superávit primário (a diferença entre receitas e gastos do governo antes do pagamento de juros) e as despesas com juros sobre a dívida acumulada”.

Assim, nos anos em que o superávit primário “não é suficiente para cobrir a despesa com juros, a dívida aumenta. O governo adia pagamentos trocando títulos públicos vencidos por títulos novos, na chamada rolagem da dívida, e passa a pagar juros sobre os últimos”.

Ademais, ela afirma que “caso a meta de superávit primário fosse fixada de modo a estabilizar a dívida, a eliminação de parte das despesas com juros, exorbitantes no Brasil, poderia até permitir um aumento de gastos com outras rubricas”.

Para ela, “cancelar a parte da dívida que seria oriunda de ilegalidades não é a panaceia que aparenta ser. Diferentemente do Equador, cuja dívida foi contraída por contratos onerosos de empréstimo junto a bancos internacionais, o governo [brasileiro] há muito tempo vende seus títulos no mercado em moeda nacional”.

Assim, “anular uma parte da dívida e deixar de pagar juros a seus detentores atuais, que nada têm a ver com a bandalheira original, criaria artificialmente um risco de default [calote] e acabaria por elevar a taxa de juros exigida sobre novos títulos emitidos”.

Um dos argumentos da “Auditoria Cidadã da Dívida” é de que a dívida pública não é auditada. Isso é falso. Todas as informações sobre a dívida pública brasileira estão disponíveis ao público na página do Tesouro Nacional. Além disso, a dívida é auditada anualmente pelo Tribunal de Contas da União (TCU).

Mas, afinal, quem são “eles”?

Quando se discute a DPF, frequentemente são ignorados os seus investidores ou detentores. Deter dívida é o mesmo de ser credor do governo, também chamado de investidor. Existem detentores domésticos (âmbito nacional) e externos (âmbito internacional).

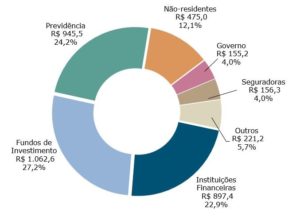

A base de investidores da DPMFi está distribuída em 7 grupos representativos: “Fundos de Investimento”, “Previdência”, “Instituições Financeiras”, “Não residentes”, “Governo”, “Seguradoras” e “Outros”.

|

Fundos de Investimento

Inclui basicamente os investimentos de pessoas físicas e de pessoas jurídicas não-financeiras em fundos de investimento.

São consideradas todas as aplicações em títulos públicos feitos a partir dessa modalidade de investimento, com exceção daquelas detidas por ou com participação de bancos, entidades de previdência, investidores não-residentes e seguradoras, que são classificadas de acordo com seus respectivos grupos. |

|

Previdência

Inclui a carteira própria da previdência privada (entidades abertas e fechadas da previdência complementar) e o regime próprio de previdência social (RPPS).

Quando alguém adere a um plano de previdência privada, as suas contribuições são aplicadas pela entidade de previdência no mercado financeiro (títulos públicos, por exemplo). O saldo acumulado poderá ser convertido em renda de aposentadoria ou sacado posteriormente. |

|

Instituições Financeiras

Inclui a carteira própria de bancos comerciais nacionais e estrangeiros, bancos de investimento nacionais e estrangeiros, corretoras, distribuidoras e bancos estatais.

Os bancos podem representar grandes conglomerados financeiros, responsáveis pela administração de uma gama variada de produtos financeiros, tais como fundos de investimentos e carteiras de seguros, porém aqui estão representados apenas por suas tesourarias. |

|

Não residentes

Inclui as pessoas físicas ou jurídicas e os fundos ou outras entidades de investimento coletivo com residência, sede ou domicílio no exterior. |

|

Seguradoras

Inclui as carteiras detidas pelas Sociedades Seguradoras e Resseguradoras.

Quando alguém adquire um seguro, a Sociedade Seguradora irá aplicar seus recursos no mercado financeiro (em títulos públicos, por exemplo) e os utilizará para o pagamento de indenizações em caso de sinistros. |

|

Outros

Inclui as contas de pessoas físicas e jurídicas não-financeiras residentes no país, dentre outros. Também inclui as aplicações das pessoas físicas residente no país no Tesouro Direto. |

|

Governo

Inclui fundos e recursos administrados pela União, tais como FAT (Fundo de Amparo ao Trabalhador), FGTS (Fundo de Garantia por Tempo de Serviço), fundos extra mercado, fundo soberano e fundos garantidores. Compreende também aqueles administrados pelo setor público, cujos ativos não são públicos. |

Figura 4 – Tabela elaborada a partir do relatório “Quem financia a Dívida Pública?”, publicado pelo Tesouro Nacional

De acordo com os dados divulgados pelo Tesouro Nacional, os detentores da DPMFi são:

Figura 5 – Detentores da DPMFi – Relatório Mensal da Dívida Pública Federal (agosto/2019) – Portal do Tesouro Nacional

Referente ao mês de agosto de 2019, o gráfico acima mostra que a DPMFi está bem distribuída entre seus principais detentores.

Na categoria “Previdência”, o número total de participantes de planos abertos é estimado em 10.570.400 de pessoas. O órgão do governo que fiscaliza é a Susep (Superintendência de Seguros Privados), ligada ao Ministério da Economia. Já os planos fechados (ou fundos de pensão) contam com a participação de aproximadamente 3.356.600 pessoas.

Fora do discurso político inflamado, seguradoras, planos de previdência, fundos de investimento e os integrantes da categoria “outros” detêm juntos aproximadamente 61,1% da DPMFi. Isso representa a única poupança de milhões de brasileiros comuns. Não se tratam de banqueiros, mas de pessoas “de carne e osso”.

As pessoas físicas podem adquirir os títulos da dívida pública diretamente, através do Programa Tesouro Direto (que integra a estatística “Outros”). O número total de investidores nessa modalidade é de 4.803.000. A aplicação por investidor não apresenta grandes valores, como se pode verificar abaixo (dados divulgados pelo Tesouro Nacional):

| Participação do n.º de operações de compra, por faixa de aplicação (agosto/2019) | |

| Acima de 5 mil reais | 13% |

| 1 a 5 mil reais | 20% |

| Até 1 mil | 67% |

Além disso, as instituições financeiras, que possuem cerca de 22,9% da dívida pública, remuneram as poupanças também com os rendimentos de seus títulos públicos. Logo, o calote faria com que muitos bancos congelassem a remuneração dos recursos que outros tantos milhões pouparam ao longo da vida. Não pagar a dívida pública no Brasil provocaria o congelamento das poupanças, a exemplo do que fez Collor em 1990. Os efeitos não seriam diferentes.

Não são os bancos os que mais recebem juros dos títulos do Tesouro. Caso o Governo Federal promovesse o calote, os grandes perdedores serão pessoas físicas – das mais pobres às mais ricas. As consequências nós já podemos prever: agravamento da crise fiscal, desemprego, empobrecimento generalizado da população e instabilidade política.

Para acompanhar a Parte IV, clique aqui

REFERÊNCIAS

CARVALHO, Laura. (21 de janeiro de 2016). A revolução dos auditores. Acesso em 2019 de outubro de 02, disponível em Folha de São Paulo: https://www1.folha.uol.com.br/colunas/laura-carvalho/2016/01/1731770-a-revolucao-dos-auditores.shtml

CORRÊA, Marcello. (29 de janeiro de 2019). Contas públicas têm rombo de R$ 120,3 bilhões em 2018. Acesso em 07 de outubro de 2019, disponível em O Globo: https://oglobo.globo.com/economia/contas-publicas-tem-rombo-de-1203-bilhoes-em-2018-23411284

DUQUE, Daniel. (07 de janeiro de 2016). ‘Auditoria Cidadã da Dívida’, nome fofinho para uma péssima ideia. Acesso em 06 de outubro de 2019, disponível em Instituto Mercado Popular: http://mercadopopular.org/economia/auditoria-cidada-da-divida/

DUTRA, Luiz Fernando. (08 de agosto de 2008). Dívida Pública – A sustentabilidade em questão. Acesso em 09 de outubro de 2019, disponível em Ipea – Instituto de Pesquisa Econômica Aplicada: http://www.ipea.gov.br/desafios/index.php?option=com_content&view=article&id=1203:reportagens-materias&Itemid=39

GÓES, Carlos. (29 de outubro de 2015). Os juros da dívida consomem 50% dos seus impostos? Acesso em 03 de outubro de 2019, disponível em Instituto Mercado Popular: http://mercadopopular.org/economia/juros-da-divida/

GOVERNO FEDERAL (2019). Relatórios de Avaliação Fiscal. Acesso em: 05 de outubro de 2019, disponível em Ministério da Economia: http://www.economia.gov.br/central-de-conteudos/publicacoes/relatorios-e-boletins/relatorios-de-avaliacao-fiscal/relatorios-avaliacao-fiscal

GOVERNO FEDERAL. (2019). Receitas Públicas. Acesso em 15 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/receitas

GOVERNO FEDERAL. (2017). Relatório: Quem financia a Dívida Pública? Acesso em 11 de outubro de 2019, disponível em Tesouro Nacional: https://www.tesouro.gov.br/documents/10180/0/QUEM+FINANCIA-pdf/1d535ddb-7a4e-4718-a7a5-f5c17134cc76

GOVERNO FEDERAL. (2018). Orçamento Cidadão. Acesso em 07 de outubro de 2019, disponível em Ministério da Economia: http://www.planejamento.gov.br/assuntos/orcamento-1/orcamentos-anuais/2019/ploa/orcamento-cidadao.pdf

GOVERNO FEDERAL. (2019). A Dívida em Grandes Números. Tesouro Nacional. Secretaria do Tesouro Nacional. Acesso em 07 de outubro de 2019, disponível em http://www.tesouro.fazenda.gov.br/divida-publica-federal/-/asset_publisher/Rhu8uJONidEZ/content/a-divida-em-grandes-numeros

GOVERNO FEDERAL. (2019). Consulta da Despesa Pública. Acesso em 15 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/despesas/lista-consultas

GOVERNO FEDERAL. (2019). Despesa Pública (2019). Acesso em 15 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/despesas

GOVERNO FEDERAL. (2019). Execução das Receitas (Dados Abertos). Acesso em 14 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/download-de-dados/receitas

GOVERNO FEDERAL. (2019). Orçamento Público. Acesso em 12 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/entenda-a-gestao-publica/orcamento-publico

GOVERNO FEDERAL. Manual Técnico do Orçamento – MTO. Acesso em 09 de outubro de 2019, disponível em Sistema Integrado de Orçamento e Planejamento (SIOP): https://www1.siop.planejamento.gov.br/mto/doku.php/mto2019:cap3

GOVERNO FEDERAL. (2019). Painel do Orçamento Federal. Acesso em 15 de outubro de 2019, disponível em Sistema Integrado de Orçamento e Planejamento (SIOP): https://www1.siop.planejamento.gov.br/QvAJAXZfc/opendoc.htm?document=IAS%2FExecucao_Orcamentaria.qvw&host=QVS%40pqlk04&anonymous=true

GOVERNO FEDERAL. (2019). Relatório Gerencial de Previdência Complementar – maio/2019. Acesso em 02 de outubro de 2019, disponível em Secretaria Especial de Previdência e Trabalho – Ministério da Economia: http://sa.previdencia.gov.br/site/2019/09/surpc_relger_19.09.10.pdf

GOVERNO FEDERAL. (2019). Relatório Mensal da Dívida Pública Federal – agosto/2019. Acesso em 09 de outubro de 2019, disponível em Tesouro Nacional: http://www.tesouro.fazenda.gov.br/relatorio-mensal-da-divida

GOVERNO FEDERAL. Glossário. Acesso em 15 de outubro de 2019, disponível em Tesouro Nacional: http://www.tesouro.gov.br/pt/-/glossario

GOVERNO FEDERAL. Orçamento Anual (2019). Acesso em 15 de outubro de 2019, disponível em Portal da Transparência: http://www.portaltransparencia.gov.br/orcamento

GOVERNO FEDERAL. Sistema Integrado de Administração Financeira do Governo Federal (SIAFI.). Acesso em 15 de outubro de 2019, disponível em: http://www.tesouro.fazenda.gov.br/siafi

MENEZES, Pedro. (13 de setembro de 2017). As mentiras de Ciro Gomes sobre a dívida pública. Acesso em 05 de outubro de 2019, disponível em Instituto Mercado Popular: https://mercadopopular.org/economia/ciro-gomes-divida-publica/

PSOL. (2016). Deputados do PSOL defendem auditoria da dívida pública. Acesso em 11 de outubro de 2019, disponível em PSOL na Câmara: http://www.psolnacamara.org.br/index.php?option=com_content&view=article&id=429:deputados-do-psol-defendem-auditoria-da-divida-publica-&catid=17&Itemid=144

TRIBUNAL DE CONTAS DA UNIÃO (TCU). Relatório e Parecer Prévio sobre as Contas do Presidente da República (Exercício de 2018) – relator(a): Ministra Ana Arraes. Acesso em 11 de outubro de 2019, disponível em Tribunal de Contas da União – TCU: https://portal.tcu.gov.br/contas-do-governo/index.html